金融化会毁了 NFT 吗?揭示弊大于利的现实情况

金融创新大多侵蚀了 NFT 的非同质性,对收藏家持有这些资产的欲望产生了负面影响。

原文标题:

撰写:TylerD,Overpriced JPEGs

编译:深潮 TechFlow

2021 年的时候,一切都是如此简单。人们真的会购买 NFT,购买他们喜欢的作品,购买拥有稀有特征的 NFT。

我们加入 Discord 群组与其他持有者联系。社区形成了,交流变多了,持有人也在增长。然后,金融开始渗入这个成熟的市场,事情开始改变。

许多人将 NFT 的金融化视为市场成熟的标志。有人认为这将为更大的参与者和更多的主流参与者打开大门。

但情况真的是这样吗?

至少对于 NFT 市场的一个重要领域——PFP 领域来说,金融化似乎已经破坏了我们曾经熟知的 NFT。在这篇文章中,TylerD 通过研究 NFT 的金融化,包括市场和交易创新、代币激励、借贷和 NFT 永续合约/期货,以及它们对市场的影响,发表了自己的看法。

高级交易功能

总体影响:负面

在过去的周期早期(即 2020 年末至 2021 年初),NFT 市场就像是一个无序的西部荒野,而 OpenSea 是王者。

就像它的名字一样,它是 JEPG 开放广阔的海洋。它可以说是 2021 年牛市周期中最大的赢家,从每月数十亿美元的收入中获得了数百万美元的费用。

他的成功带来了竞争,首先是 LooksRare,然后是 X2Y2、Gem 和 Sudoswap,最后是 Blur。

这种竞争催生了 NFT 市场中的新功能,提升了交易体验。这些功能太多了,无法一一列举,但其中一些有影响力的功能包括:

-

分析图表和更好的数据访问;

-

批量购买 NFT 和上架;

-

通过接受竞价进行批量出售 NFT;

-

实时竞价和竞价深度分析。

当时,这些功能受到了欢迎,现在仍然很受欢迎。但它们是第一个开始改变 NFT 交易者和收藏家对他们的 JPEG 图像看法的功能。

曾经是具有特征和功能的独特数字收藏品,持有者与之产生联系并重视持有的物品。现在,它们的非同质性正在消失,代币正在变得同质化。

批量购买可以说是第一个使 NFT 走上这条道路的功能。一次性批量购买 NFT 改变了购物体验,能够通过竞价批量出售改变了销售体验。

虽然在 NFT 的 Discord 群组中,扫地板经常受到欢呼,但很快更精明的持有者意识到了问题——大多数扫荡者更有可能成为卖家,以此类推。他们并不关心自己拥有哪些 NFT,它们只是可以买卖的代币而已。

因此,尽管这些功能使交易体验更好,但收集和持有基础资产的体验却开始恶化。这些交易功能的进步带来的影响是负面的,即使当时并没有完全意识到。

但与下一阶段的市场竞争:代币激励的影响相比,高级交易功能的影响就显得苍白无力了。

代币激励

总体影响:负面

到 2022 年末,大多数 PFP 项目已经消亡。那些幸存下来的项目似乎是有希望成功的。

新一代项目由 Bored Ape Yacht Club(BAYC)领导,其后是 Azuki、Doodles、Moonbirds 和 Clone X,每个项目似乎都有自己独特而强大的社区。

然而,在 2023 年 2 月,一切都发生了变化。Blur 宣布了空投和第二季的挖矿。早期用户通过空投获得了$BLUR 代币,为市场提供了超过 2.75 亿美元的流动性。

随着刺激措施,这些流动性重新涌入 PFP 市场,价格连续几周上涨。而另外约 3 亿美元的空投承诺吸引了新的(看起来是 DeFi 原生的)交易者进入这个领域。

挖矿者可以通过上架和竞价 NFT 来获得积分。而聪明人自然而然地找到了如何操纵系统的方法。这些投机者购买 NFT 并没有获得奖励,一旦他们的竞价被接受,他们也不会积累积分,因此游戏变成了:尽可能保持竞价高,但不被接受。

这揭示了一个事实,这些农民并不真正想要这些 NFT,他们只是想积累 $BLUR 代币的积分。

在 BAYC 市场上,这个问题在一些知名交易者/创始人/OSF 和 Mando 进行了 Bored Ape 交易后变得更加明显。他们在短短几秒钟内以 5,545 ETH(当时价值 900 万美元)的价格一次性出售了 71 个 BAYC。

而在 Blur 参与竞价的投机者刚刚吸收了 71 个他们不想要的 BAYC NFT,接着就引发了连锁反应。一群人开始互相交易这些 NFT 以获取积分。

于是,人们看到了这两件事情:

-

同样的 NFT 被反复交易数十次;

-

价格开始下跌。

投机者已经计算出每笔交易可以承受的可接受损失,只要他们通过积分抵消足够的 Blur 积分。从 2023 年 2 月开始,这种情况导致资产价格逐渐稳定下降,一直持续到现在。

可以争论的是为什么新买家没有进入这些生态系统。许多人指出团队和创始人在执行和愿景方面的不足。这确实有一定道理。

但另一个推动因素——也可能是更重要的一个——是这些 NFT(尤其是 PFP)失去了神秘感。购买一个被反复交易数十次的 Bored Ape 并不那么令人向往。

著名的 NFT 交易者 Cirrus 做了一个类比,他说走进一家劳力士店,看到几个奢侈品收藏家整个早上互相扔劳力士手表。你会想买那些劳力士吗?

随着这个过程的进行,最初吸引许多人进入 PFP 市场的特点(与特征的认同,购买一张值得作为个人资料图片的 NFT,接入社区)逐渐消失。

这些 PFP 变成了用于交易以积累$BLUR 代币的代币。它们的非同质性进一步降低,这就是为什么我认为代币激励对市场的影响是负面的原因。

NFT 借贷

总体影响:积极

在市场战争继续酝酿的同时,一个新的金融领域开始起飞:NFT 借贷。

今年 4 月,NFT 借贷市场的累计交易额突破了 10 亿美元,而在 Blur 推出其 Blend 平台后,该市场最近在 6 月突破了 20 亿美元的门槛。

NFTfi 是首个进入市场的平台,在 2021 年春季推出,并在 2021 年底达到了约 4 亿美元的交易量。

该产品相当简单。NFT 持有者将其资产作为抵押品,并设定所需的贷款条件,借款人则对这些 NFT 提出报价。如果 NFT 持有者接受了这些条件,他们将接受交易,并收到 WETH,同时 NFT 将进入托管。如果贷款按时还清,持有者将收回 NFT;否则,借款人将获得 NFT。

随后,其他竞争者进入市场,包括 Arcade.xyz 等其他点对点借贷协议和 BendDAO 以及 JPEG'd 等点对池协议。贷款期限变得更长,年利率也降低了。

很快,NFT 持有者有了几个选择,像 BendDAO 这样的新参与者宣传了没有偿还日期的贷款,只要资产价值保持在一定的清算阈值以上。

然后,在 2023 年 5 月,Blur 推出了其 Blend 计划,将借贷和一种期权市场(Buy Now, Pay Later) 添加到其协议中,并提供贷款报价的代币激励。

贷款价值比(LTV)上升,年利率直接降至 0。更多的杠杆进入生态,这在最近的 Azuki Vegas 派对、Elementals 灾难和随后的 PFP 清算连锁效应中变得越来越明显。

尽管一些人可能认为 NFT 借贷存在潜在的负面影响,因为杠杆交易通常会以灾难告终(尤其是对于经验不足、过度暴露的交易者),但对我来说,这个功能更多地是正面的。

能够以 NFT 作为抵押品获得流动性,使得持有该 NFT 更容易更长时间地保留。

而且,像 NFTfi、Arcade 甚至 Zharta 这样的协议允许对特定的 NFT 进行特定的报价,因此特征、稀缺性等在借贷过程中确实具有价值。

非同质性实际上是有回报的,所以我认为 NFT 借贷是一个正面的评价。

NFT 永续合约、期权和期货

总体影响:负面

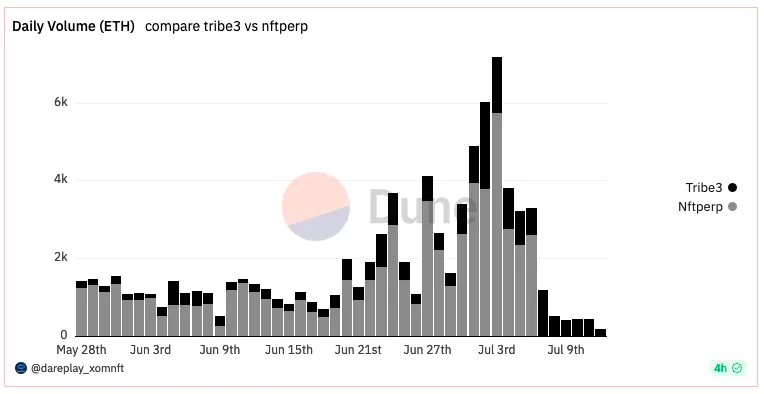

可以说,在 NFT 熊市中,最热门的金融趋势之一就是通过永续合约协议(如 NFTperp 和 Tribe)以及 Wasabi(点对点)进行 NFT 做多或做空。

永续合约和期货允许交易者对资产未来的价格进行投注,通常使用杠杆。例如,NFTperp 允许用户在交易中使用最高 10 倍的杠杆(这意味着 1 个 ETH 的赌注相当于 10 个 ETH 的规模)。永续合约和期货的区别在于,永续合约可以无限期保持开放,而期货有设定的到期日期。

简要介绍一下这些协议的工作原理:永续合约协议使用虚拟自动化做市商(vAMM)允许交易者对 NFT 进行做多(认为价格会上涨)和做空(认为价格会下跌)的投注。正如知名的加密货币 KOL 0xFoobar 所描述的 vAMM,它们的运作方式类似于 Uniswap v2 池,但没有实际的流动性。它们通过算法模拟具有流动性,并根据做多和做空的交易量上下调整价格。

这个产品可以让持有者通过开设空头头寸来对冲其 NFT 的价值下跌,让没有足够资金购买 NFT(比如 35 个 ETH 的 BAYC)的人可以通过任意金额的多头头寸押注其上涨,还可以让那些认为某个 NFT 将下跌的人通过做空来押注这一走势。

这三种用例都是有意义的,并在交易者的全面交易策略中占据一席之地。但这些交易和底层模型都有局限性,在极端市场事件中可能会受到考验,而 NFTperp 刚刚以艰难的方式发现了这一点。

最近,NFTperp 出人意料地关闭了其平台,称其在期货交易中积累了 5.18 亿美元的坏账。他们已经分享了一些发生的细节,但很可能是由于 Azuki Elementals 铸造和随后的清算导致 NFT 市场的大幅下跌,增加了 NFTperp 的做空交易量,从而给系统带来了无法吸收的冲击。

这一举动使得 Wasabi 和 Tribe 成为了市场上仅存的做空协议。

总的来说,NFT 永续合约、期权和期货是最新且最不成熟的 NFT 金融市场,一些人认为 NFT 永续合约从设计上注定会失败(这个观点值得单独讨论)。

但有一件事是清楚的——在迄今为止讨论的所有金融方面中,永续合约和期货可能对保持非同质性的影响最为负面。

从表面上看,唯一重要的是地板价(更准确地说,是 vAMM 的预言机价格)。整个社区和收藏品都被简化为屏幕上的数字。稀有物品并不重要。所有的押注都与地板价的波动相关。

因此,我对 NFT 永续合约、期权和期货给予了负面的总体评价。

结论

这里所阐述的观点主要集中在 NFT PFP 领域,因为 Art Blocks 和更广泛的数字艺术市场,以及游戏和元宇宙等其他 NFT 领域,在很大程度上没有受到代币激励和福利的影响。

有趣的是,Art Block 指数在过去一年略微上涨,而 PFP 指数下跌超过 50%。

也许最具破坏性的证据是 CryptoPunks 市场,在被添加到 Blur 激励竞标之前,它保持了 200 天的稳定 10%的范围,之后出现了 120 天的极端波动,涨跌幅达到 +15%到 -40%。

因此,总结评估 NFT 金融化对 PFP 领域的影响:

-

高级交易功能 ——消极;

-

代币激励——消极;

-

借贷——积极;

-

期货、永续合约和期权——消极。

随着非同质化代币市场的发展,我们开始看到各种功能和机制对这个新市场的影响。许多功能和机制产生了巨大的意想不到的影响。但是,这些金融创新大多侵蚀了 NFT 的非同质性。

这种去除非同质性对收藏家持有这些资产的欲望产生了负面影响,并在市场中得到了体现。可悲的是,对这个市场造成的损害可能是不可逆转的,可能的结果是现有的 PFP 收藏品永远不会再见到 ATH。

也许我们的早期 NFT 市场并不需要这么多的金融化,也许新的创新将重新激发非同质性。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

WUF 代币可领取

WuffiTap:终极社交挖矿冒险

官方Gala商品店宣布开业

2024年7月:通过新发展优化平衡

在七月,ICON推进了其整合工作并优化了系统性能。主要成就包括完成了对Stellar的审计以及Solana的合约。展望八月,我们预计将Sui合约部署到主网。