MicroStrategy躋身納指100後,比特幣買盤飛輪開啟

比特幣作為一種資產類別,正進入傳統金融(TradFi)體系。

原文標題:How I Missed My First 100X as a VC

原文作者:Marco Manoppo,

原文編譯:Azuma,Odaily 星球日報

編按:Primitive Ventures 投資人Marco Manoppo 近期相當高產,在上週自述如何錯失Virtuals的文章(詳見《VC 自述:我如何錯過 Virtuals 百倍收益機會》)大火之後,Manoppo 今天再發新文。

文中,Manoppo 概述了比特幣逐漸靠近傳統金融的趨勢下,尤其是MicroStrategy(股票代碼:MSTR)正式躋身納入納斯達克100 指數之後,被動化投資基金對於比特幣買盤狀況的潛在影響。 Manoppo 基於此背景表示,儘管加密貨幣市場近期出現了一些回撤,目前正處於價格發現區間,但他比以往任何時候都更看好比特幣。

以下為 Manoppo 全文內容,由 Odaily 星球日報編譯。

經過連續八週的上漲,加密貨幣市場終於出現了一些回調。儘管我們現在正處於價格發現區域,但我對比特幣的看漲情緒卻比以往任何時候都要強烈。原因很簡單,比特幣作為一種資產類別,現在正在進入 TradFi ( 3, 3) 體系。

被動式基金的成長

要理解何為TradFi ( 3, 3) 體系,就需要評估被動基金在投資中的成長。簡單來說,被動基金是一種投資產品,其目標是追蹤並複製特定市場指數或細分市場的表現,而不是試圖超越它。它們遵循一套規則和方法論,以迎合其目標市場及所需的風險配置。

SPY(SPDR S&P 500 ETF Trust)和 VTI(Vanguard Total Stock Market ETF)就是著名的被動型基金。大多數投資愛好者可能還記得,巴菲特曾經和一個對沖基金經理人打賭,認為 S&P 500 指數的表現會超過大多數活躍的基金經理人——巴菲特已被證明是正確的。自 2009 年以來,被動基金一直表現強勁,成為大多數人首選的投資方式。

要深入探討推動被動基金發展的所有錯綜複雜的因素,需要撰寫一篇長文,但我們可以將其歸納為幾個簡單的因素:

成本效益更好

與主動式管理基金相比,被動式基金(如指數型基金和ETF)的費用比率通常要低得多。這是因為它們不需要基金經理人進行大量的「主動工作」。一旦制定了規則和方法,演算法就會開始接管,只有在每季再平衡時才會施加一些人工幹預。成本較低通常意味著更好的投資淨回報,這使得被動基金對那些成本意識更強的投資者更有吸引力。

更低的接觸門檻、更廣的分銷

簡而言之,你更容易接觸到被動基金。相較於主動式基金,投資者無需費盡心思去篩選基金經理,圍繞著如果將金融產品分銷至你的祖父母手中已有了一個完善的行業。出於監管原因,被動基金往往也更容易融入金融供應鏈。大多數主動式基金在分銷資料上往往受到限制,而被動基金則早已真正融入了 401k 計劃、退休金體係等等。

更穩定的表現

群眾的智慧通常能帶來更好的結果。在過去的 15 年裡,大多數主動式基金經理人的表現都未能超越基準。雖然在投資被動基金之時,你可能永遠不會像在早期購買特斯拉或Shopify 那樣獲得10 倍的回報,但反過來,大多數人也不願意把50% 的淨資產押在一隻股票上。高風險、高收益並不總是那麼具有吸引力。

這裡還有一些更有趣的統計:

· 在美國,過去十年被動式基金的資產成長了4 倍,從2013 年底的3.2 兆美元已成長到2023 年底的15 兆美元。

· 截至 2023 年 12 月,被動式基金在美國的總資產管理規模(AUM)歷史上首次正式超過主動式基金。

· 截至2024 年10 月,美國股票指數基金持有全球資產13.13 兆美元,其中美國資產10.98 兆美元;而主動式管理股票基金持有全球資產9.78 兆美元,其中美國資產7.26 兆美元。

· 指數基金目前占美國股票基金資產的 57% ,高於 2016 年的 36% 。

· 2024 年前十個月,美國股票指數基金共流入 4,154 億美元,而同期主動式管理基金流出 3,415 億美元。

這就是為什麼整個傳統金融領域或在傳統金融領域有經驗的加密貨幣基金經理人如何熱衷於比特幣 ETF 的敘事。因為他們知道,這是開啟一個更大閘門的起點,這將真正地將比特幣引入普通人的退休投資組合中。

加密貨幣投資產品

但是,比特幣ETF 與被動基金之間又有什麼關係呢?

儘管三大指數供應商(標準普爾S&P、富時FTSE、摩根士丹利MSCI)一直在不懈地開發加密貨幣指數,但採用速度相當緩慢,且目前只提供了單一資產的加密投資產品。當然,這是因為這些產品更容易推出,因此每個機構都爭先恐後地成為第一個推出比特幣 ETF 的機構。如今,我們正看到各大機構都在努力推進 ETH 質押 ETF 及更多基於山寨幣的投資產品。

然而,真正的殺手級產品是一個混合了比特幣的投資產品。想像一下,一個由 95% 的標普 500 指數(S&P 500)和 5% 的比特幣組成的投資組合,或是 50% 的黃金和 50% 的比特幣組成的投資組合。基金經理人將很樂於推銷此類型的產品——它們也更容易被整合至金融供應鏈中,增加其分銷管道。

然而,這些產品的推出和推廣仍需要時間。同時鑑於它們將作為一款新產品推出,因此預計不會自動受益於已流行的被動產品已有的月購買力。

MSTR 讓TradFi ( 3, 3) 成為可能

現在輪到MicroStrategy(MSTR )登場了。

隨著MSTR 被納入納斯達克100 指數,像QQQ(Invesco QQQ Trust,景順所發行的一支追蹤納斯達克100 指數的ETF)這樣的被動基金將被迫自動購買MSTR,而MSTR 反過來將可以使用這些資金購買更多的比特幣。未來可能會有新的「比特幣- 股權- 黃金」混合型被動投資產品取代MSTR 的角色,但在可預見的3 - 5 年內,MSTR 作為「比特幣財政公司」要更容易扮演這一角色,因為他們是一家成熟的美國上市公司,比起新推出的被動投資產品,他們有資格更快地被納入頂級被動基金指數。

因此,只要 MSTR 持續利用這些資金購買更多的比特幣,比特幣的買盤就會持續成長。

如果這聽起來好得不真實……那是因為要讓 MSTR 更有效地發揮這一作用,還需要解決一些小問題。例如,由於標普 500 指數(S&P 500)要求公司在最近一個季度以及過去四個季度的累計盈利均為正數,因此當前 MSTR 被納入 S&P 500 的可能性很小。然而,從 2025 年 1 月開始實施的新會計規則將允許 MSTR 將其持有的 BTC 價值變化申報為淨收入,從而有可能使 MSTR 有資格被納入 S&P 500 。

這實質上就是 TradFi 的 ( 3, 3) 體系。

5 分鐘速算與假設

我花了5 分鐘簡單做了以下計算,如果有計算任何錯誤或相關假設的建議,歡迎指正。

Odaily 註:以MSTR 在納斯達克100 指數中佔比0.42% 為例計算,QQQ 2024 年淨流入91.1 億美元,對應MSTR 每個月淨流入3,826 萬美元,年流入4.59 億美元。

簡而言之-整個傳統金融的被動投資生態系將因為MicroStrategy(MSTR)被納入各大指數而不自覺地購買更多的比特幣,就像他們都沒有意識到自己持有英偉達(NVIDIA)股票一樣,這為比特幣的價格創造一個類似( 3, 3) 的效果。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

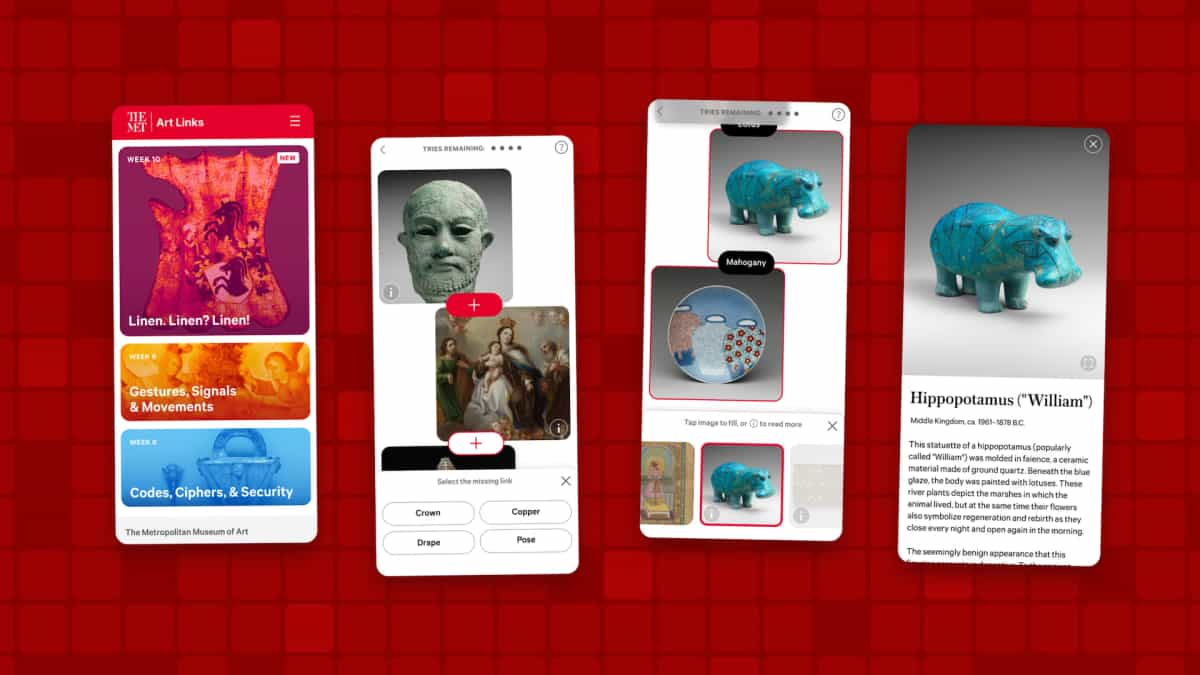

大都會博物館推出「藝術連結」,區塊鏈遊戲類似於《紐約時報》的「連結」

大都會藝術博物館與TRLab合作推出了一款全新的區塊鏈遊戲,玩家可以通過尋找不同藝術作品之間的聯繫來獲得NFT徽章,並有機會贏得500個與大都會相關的獎品之一。大都會首次涉足區塊鏈和NFT技術,旨在加深觀眾對博物館作品的參與度。

資金:風險投資如何看待特朗普的迷因幣和加密貨幣行政命令

快速摘要 這是我們於1月26日發送給訂閱者的《The Funding》第20期中的一個摘錄。《The Funding》是由The Block資深編輯成員Yogita Khatri撰寫的雙週通訊。要訂閱免費通訊,請點擊此處。

Jupiter上漲40%,創辦人表示50%的費用將用於代幣回購

快速摘要 Jupiter 的匿名創始人「Meow」宣布該平台將銷毀 30 億 JUP 代幣,並開始使用其 50% 的費用從市場回購代幣,導致代幣價格飆升。此公告為 Jupiter 首屆「Catstanbul 2025」活動畫下句點,該活動還宣布平台收購 memecoin 發射台 Moonshot 的大部分股份、啟動 AI 基金及其他重大舉措。

Pump.fun在周年慶後創下單日收入紀錄,收取1550萬美元費用

快速摘要 Memecoin 平台 Pump.fun 在 1 月 24 日星期五創下了迄今為止最盈利的一天,為其開發者帶來了 1,550 萬美元的費用。該平台在過去兩週內處理了 40 億美元的交易量,自推出以來已帶來 250 萬 SOL 的費用。